蜜雪低价但上市VS喜茶高端停加盟

来源/联商专栏

撰文/陈大雄

今天唠一唠年轻人的最爱,奶茶市场!

2025年一开年,中国新茶饮行业就迎来资本化与战略调整的双重浪潮:前有古茗以“新茶饮第三股”登陆港交所,后有蜜雪冰城紧随其后冲刺港股,而曾引领加盟潮的喜茶却突然按下“暂停键”,宣布暂停全国加盟业务。

我本人是喜欢喜茶这个品牌,对于品牌此举其实我也是赞同的。

为什么?我们接下来往下看:

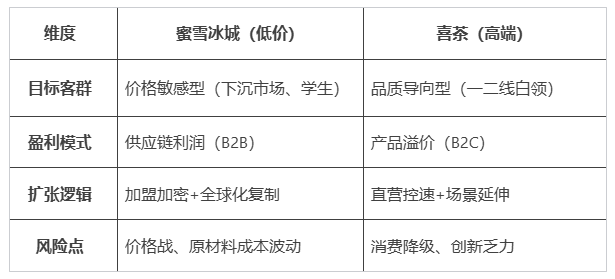

在这一轮上市潮与行业洗牌中,蜜雪冰城与喜茶两大头部品牌截然不同的战略路径——低价扩张VS高端深耕,其实也是行业两种类型品牌转型期的一个缩影了。

蜜雪冰城

低价的极致化与供应链霸权

大家应该都知道吧?蜜雪冰城的核心盈利模式并不是靠卖奶茶赚钱,而是通过向4万多家加盟店供应食材、包装及设备获利,说个数据你就知道多赚钱了。

2023年其营收203亿元中,超90%来自加盟商采购,净利润31亿元,净利率高达16%,远超传统制造业水平。

这种“薄利多销 规模效应”的底层逻辑,就是其成为下沉市场王者的底牌。

有了这张底牌后我们再来看他如何继续构建低价护城河的,主要有三点:

一、供应链成本控制:自建中央工厂与冷链网络,通过鲜果采购规模效应(如2023年采购8.5万吨水果)摊薄成本;

二、极致单品策略:4元柠檬水、2元冰淇淋等爆款占据销量大头,单杯成本不足3元,毛利率稳定在30%;

三、下沉市场加密:三线以下城市门店占比近60%,以“乡镇包围城市”避开与高端品牌的正面对抗。

当然,蜜雪冰城的这种策略也并非一本万利,也存在隐忧和挑战,首先是餐饮奶茶咖啡这类赛道这几年的价格战就卷地飞起,对标蜜雪冰城的甜啦啦、开心番薯等品牌也相继把奶茶价格压到5元左右,下沉市场的竞争也呈现白热化,这是外患;

而内忧是加盟商和自身品牌问题,加盟商单店日均销量下滑,规模扩张与利润缩窄矛盾已逐渐凸显,而自身品牌低价标签也已固化,向上渗透高端市场则会显得非常吃力,毕竟消费者的选择蜜雪冰城就是看中他的低廉价格,要重新去教育用户和市场这阻力可想而知。

喜茶

高端定位“反内卷”与品牌重构

喜茶在开年的时候就提打响了茶饮“反内卷”的第一枪(他也总是在引领茶饮市场的方向)。

2025年2月,喜茶宣布暂停加盟,强调“不参与数字游戏与规模内卷”,转而聚焦产品创新与用户体验。(2024年新茶饮闭店潮(三线以下闭店率60%)的警示,以及快速扩张导致的品控问题)

那喜茶的这次决定的底气又在哪,我觉得主要也是源于他们的三点策略:

一、直营基因强化:喜茶现在对于门店的密度把控已经非常谨慎,一来是通过门店数量来控制盈亏,二来也是为了控制产品质量,这项举措是避免过度稀释品牌调性;

二、健康化创新:喜茶相继推出低咖啡因茶底、零糖零卡系列,响应消费者对于“健康饮品”的需求变化,也是相应现代人所追求的轻养生现状。

三、文化附加值:不断通过品牌联名来拓展消费场景,提高奶茶附加值,也提升用户的情绪价值,在现如今的消费市场,追求给予用户更多情绪价值,消费者会更愿意花钱。

而喜茶目前也有自己的瓶颈需要去寻求破局,第一个自然就是成本压力,用好料用好的鲜奶,市场原材料价格的上涨就能给他们带来巨大的原料成本。

第二个就是被低价品牌奶茶的市场下钻不断挤压高端品牌的生存空间,也是让喜茶一线市场成本遭不住,下沉市场又难挤进去。

这里我列了个对比表可以参照下更直观:

在这里,我也大胆对这两类茶饮品牌的发展路线下个结论:

蜜雪冰城型低价品牌:需通过数字化供应链(如古茗IPO募资投向)优化成本,同时探索东南亚等海外市场增量。

喜茶型品质品牌:或转向“核心城市直营 区域联营”模式,以文化IP与健康概念构建差异化壁垒。

中国连锁经营协会预测,预计至2025年,新茶饮市场规模将进一步扩张至2458 亿元。增速也有所回落,行业进入存量博弈阶段。低价市场依赖规模与效率,高端市场依赖品牌溢价与创新,两者均需应对饱和压力,没有绝对赢家。

所以,在资本退潮与消费分化的双重压力下,两者均需回答同一命题:

如何在规模与利润、速度与品质之间找到动态平衡?

正如喜茶内部信所言:“行业需要产业深度与文化厚度,而非短期的热度与喧闹。”无论选择哪条路径,唯有回归用户价值的本质,方能在2025年的生存战中立于不败之地。”

发表评论

登录 | 注册